Než jsem opravdu zjistil, jak se v tradingu hodnotí peníze, byl jsem dosti najivní v očekáváních. Říkal jsem si, že do 5 let můžu zhodnotit kapitál tak, aby mě trading další rok stačil uživit. Prošlo pár let studia a pořád nic. Později jsem se začal ptát, proč to nefunguje? Proč se můj kapitál nezvyšuje rychleji? A tak jsem se snažil obchodovat častěji, čímž mi narůstaly náklady a poplatky, a naopak jsem se dostával do záporného zhodnocení.

Zjistil jsem, že správné nastavení očekávání ve zhodnocování finančních prostředků tvoří základní stavební kámen pro kladný výsledek. Jinými slovy, i když se denně na burzách zobchoduje obrovské množství peněz, není v silách jediného „reatilového“ obchodníka pravidelně dosahovat obrovského zhodnocení s nízkým rizikem a nízkým počátečním kapitálem. Velcí hráči si ty peníze nenechají „jen tak vzít“.

Např. z počátečního kapitálu 5.000 USD dosáhnout cca. 160.000 USD za 5 let (což odpovídá průměrnému ročnímu zhodnocení 100%), je velmi obtížné, málo pravděpodobné, a ne-li nemožné to následně zopakovat. I kdyby se to někomu podařilo, dost pochybuji o tom, že by to dokázal dělat dlouhodobě, aniž by riskoval celý svůj dosavadní kapitál.

Jak nastavit reálná očekávání?

Z čeho tedy vyjít, pokud dosud nemám strategii, která by zhodnocovala investované prostředky?

Jaké zhodnocování je reálně dosažitelné? Je dobré investovat do jednoduše přístupných kolektivních fondů? Tyto „podílové“ fondy jsou většinou nabízeny velké mase lidí skrze velké reklamní kampaně, finanční poradce a další účastníky a produkty finančního sektoru. Zhodnocení, které je možné u takovýchto fondů běžně vidět může být 5% p.a. (per anum = roční) a je jednoduché do těchto fondů investovat s jakoukoli částkou. Seznam takových fondů je možné vidět na kurzy.cz/podilove-fondy. Abych se ale dokázal uživit jen na základě investic do podílových fondů, musel bych mít opravdu velký kapitál.

Chci tedy cílit na větší zhodnocení, než jaké je dostupné skrze podílové fondy. Jaké je vlastně reálné zhodnocení účtu?

Začnu velmi jednoduchou investiční strategie „Buy and Hold“, kterou bych použil stejně tak na podílové fondy. Tj. nakoupím nyní a budu předpokládat, že někdy v budoucnu prodám za cenu vyšší. Tahle strategie je nejjednodušší, časově nejméně náročná (nemusím vyhledávat a čekat na určité vstupní situace) a i nejlevňější z pohledu komisí.

Benchmark – SPX (obchodovatelný pomocí SPY)

Co takhle zjistit, jak si vede svět? A porovnat svoji výkonost s ním svoji výkonost?

Jak si vede světová ekonomika mohu zjistit z indexu SPX, což je index s názvem S&P 500, který ukazuje výkonnost 500 největších amerických společností. Je to tahoun světové ekonomiky, kde se točí nejvíce peněz.

Tento index sám o sobě nelze obchodovat napřímo. K obchodování tohoto indexu je možné využít SPY, což je ETF (Exchange Trade Fund), který kopíruje pohyb indexu SPX. Obchoduje se podobně jako akcie a je bez páky (nakupuji pouze za svůj kapitál, tzn. nemůžu ztratit víc, než investuji).

Jak vypadá charakteristika strategie „Buy and Hold SPY“?

V Quantopianu jsem si připravil velmi jednoduchý backtest tohoto systému. Pokud bych v únoru 2002 nakoupil 44 akcií trhu SPY za 4.975,81 USD (původní kapitál 5.000 USD) a na konci srpna 2018 těchto 44 akcií odprodal, měl bych 14.873,80 USD, což je zhodnocení 197,48% za cca 16,5 roku. Z toho můžu spočítat, že průměrné roční zhodnocení je 11,97%.

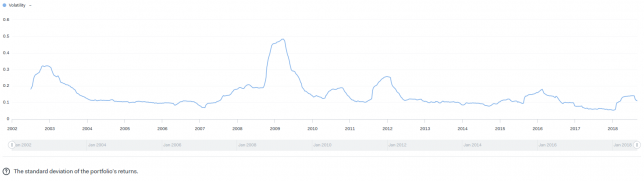

Maximální drawdown této strategie je -50,50 %. A volatilita zhodnocení vypadá následovně:

Směrodatná odchylka zhodnocení je 0,15.

Jak využít těchto informací k určení svého reálného očekávání? Co by mohlo být vlastně reálné a dlouhodobě udržitelné?

Závěr aneb jak využít benchmarku SPY

Úspěšní tradeři přemýšlí o adekvátním risku a zhodocení kapitálu v procentech namísto premýšlení v peněžních částkách. Průměrné roční zhodnocení strategie „Buy and Hold SPY“ je 11,97%. Měl bych opravdu cílit na zhodnocení kolem 100% a většího? Možná ano, ale pokud se mi toho pořád nedaří dosáhnout? Co musím změnit? Nechci opravdu nereálné zhodnocení i z pohledu celosvětové ekonomiky?

Pro určení svého reálného očekávání, jsem postavil před sebe základní vývoj světové ekonomiky ve formě akciového indexu SPX (obchodovatelného bez páky přes SPY). Zjisil základní charakteristiku nejjednodušší obchodní strategie, kterou jsem nazval „Buy and Hold SPY“, která spočívá v myšlence kup nyní a prodej v budoucnu dráž. Zjistil jsem, jak bych mě zhodnocení a riziko v té nejjednodušší formě. Mým cílem je tenhle benchmark překonat. Rozhodně je reálnější zacílit dlouhodobě na 20% ročně, než chtít každý rok 100%.

Chci vytvořit takovou strategii, která má lepší risk-profil (max. drawdown 20% a stejnou nebo menší volatilitu), a zároveň vyšší zhodnocení než tenhle benchmark.

Otázka zní, zda se tímhle dá uživit s malým kapitálem velikosti 5000 USD se zhodnocením 20% ročně? Ja to může dlouho trvat si může každý spočítat, bude to hodně dlouhá doba, pokud chci mít realistické zhodnocení a risk profil. Proto se budu muset poohlédnout po způsobech, jak by se dal kapitál navýšit, namísto míření na nerealistická očekávání, ale to je už jiná kapitola.