Jak přijít na to, co dělám špatně, když se mi nedaří zhodnotit kapitál? Po shlédnutí pár videí o obchodování a tradingu na téma „jak obchodovat“, nebo „obchodní metoda, která vydělává“, spousta traderů začne v dobré víře obchodovat danou metodu, aby zjistili, že se jejich kapitál má spíše tendenci se propadat. Jak přijít na to, v čem je zakopaný pes?

Krušné začátky

Na youtube existuje spousta videí o tom, jak obchodovat na finančních trzích. Po shlédnutí takového videa lehce nabydeme dojmu, že je trading velmi jednoduchý a snadno získáme kapitál takzvaně zadarmo. Velký kapitál a hodně rychle! Následuje válačka na pláži, občas nějaké odskočení od grafů, pár obchodů, a vyděláno. To musí být dream job! Nic však není vzdálenějšího od reality.

Trader si otevře účet, nebo v dnešní době za drobné si pořídí výzvu od prop firmy, a začně zkoušet, co se ve videu naučil. Následují první zisky a ztráty. Začne se střídat euforie ze zisků, naštvanost ze ztrát, které chce rychle dohnat. Jedno je ale téměř jisté. A to, že jeho equity křivka (kapitál) začne po nějaké době padat dolů. Zprvu docela pomalu, a pak to najedou zrychluje. V této fázi už je trader apatický a je mu už jedno kolik. A tak nakonec svůj účet zruší. Pokud na trading pak nezanevře, zkusí to ještě jednou, najde lepší metody, nakoupí novou prop výzvu, ale pořád jde equity směrem dolů. A tak pořád dokola. Někdo se v tomhle kruhu dokáže motat velmi dlouho. Je jedno, jestli obchoduje akcie/etf, indexy, komodity nebo forex. Jak z toho ven?

V tomhle článku se chci především zaměřit na téma:

Pokud ti to nejde, začni obchodovat za svoje!

Rozvedu, co tím myslím.

Ochrana kapitálu – obchoduj za svoje

Základ je ochránit kapitál, ale jak? Pojďme se podívat na metody, které lákají k obchodování a vyvolávají zdání, že trader ví, co dělá.

Price Action ICT metoda jako názorná ukázka

Řekněme, že máme určitý obchodní systém. Pro příklad vyberu vstup a výstup od Inner Circle Trader (ICT), který je hodně populární na youtube (viz. obrázek). A řekněme, že jsem se rozhodl obchodovat metodu na S&P např. u CFD brokera, kde mám např. 10k Usd účet. ICT říká, že risk 1-2% účtu je ok.

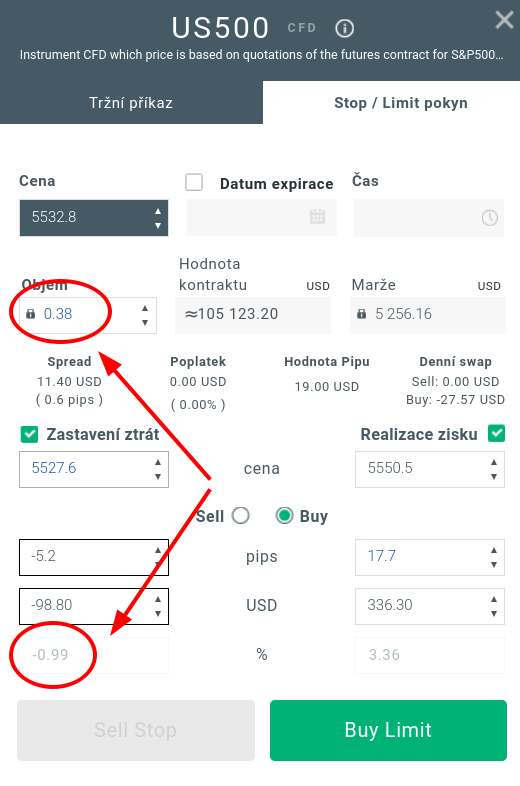

Konkrétně tedy vyberu příklad S&P 500 20.6.2024 u XTB, 5M timeframe, ICT vstup a obchod cca RR 1:3, nastavím vstup, PT (Profit Target) a SL (Stop-Loss):

Nastavím objem tak, abych riskoval max 1% účtu. A pak jen čekám, jestli bude zisk, nebo ztráta. A dle youtube bych takhle měl obchodovat pořád dokola (samozřejmě si můžu volit, jestli risk dám 0,5%, 1%, nebo 2%).

Ale z mých dosavadních zkušeností to bohužel takhle nefunguje 🙁. A proč? Co když trh udělá 2x, 3x, 4x za sebou tohle:

Mám pak 4x 1% loss, což je ztráta cca 400 Usd -> 9 320 Kč. Budu to chtít zpátky a začnu porušovat vlastní pravidla – začínám být na sebe naštvaný. Zjišťuji, že ten systém mi nefunguje, a že možná ani nemusí být tak slibný.. A jak mám v něm mít jistotu, že vím, co dělám? Začínám o systému pochybovat. Pak se začnu bát každého protipohybu do ztráty, ukončuji obchody dříve. Dělám chyby častěji a výsledek je equity, mířící dolů.

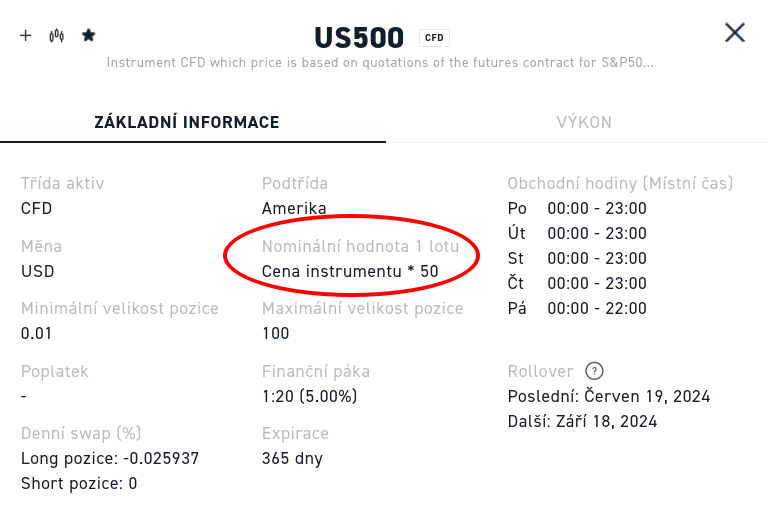

Za kolik jsem ve skutečnosti nakoupil

Po kliknutí na informace ke specifikaci instrumentu lze vidět Nominální hodnotu kontraktu pro 1 lot. Tam se udává, že 1 lot == 50*cena indexu, a já nakoupil 0.38 lotu. Takže řekněmě, že jsem nakoupil 50 * 0.38 = 19 na ceně 5532.8, budu vlastnit 19 akcií S&P 500, které mě ale ve skutečnosti stáli za danou vstupní cenu 50 * 0.38 * 5532.8 = 105 123.2 Usd. Ano, po realizovaném buy vstupu nyní vlastním CFD smlouvu na 19 akcií za 105 tisíc USD!!

To znamená, že abych dokázal nakoupit takový objem, použiji svých 10 000 USD a 95 123.2 USD si půjčím – tyhle peníze nevlastním. Využívám páku 1:9.5 ! Pak se divím, že mě rozhodí kdejaké malé vychýlení ceny, které může být, a často i je manipulované tak, aby trh vyhodil můj úzký SL, já odevzdal prachy, a trh se až pak rozjel směrem, kterým jsem chtěl obchodovat 😀 Jak nespravedlivé!

Obchoduj pouze za vlastní

Když to zjednoduším, tak v tradingu mi jde o zisk = nakup levněji a prodej dráž (pro short pozice zisk=prodej dráž a nakup levněji).

Peter Brandt (zmíněn v knize Market Wizzards jako ziskový obchodník) říká v nějakém svém záznamu na youtube:

Graf neslouží k predikci trhu. Je to pouze zaznamenaná historie vývoje ceny.

Cenový pohyb nejde přesně predikovat, nikdy s jistotou nevím, kam až to půjde. Je to prostě riziko investice. Tak v případě obchodování s půjčenými penězi nemám vlastně jistotu, že ty peníze dokážu vrátit. A když to nevím, proč si půjčuji tolik?

Takže pokud si koupím akcie S&P 500 pouze za svoje, např. objem 0.01, nakoupím sice 0.5 akcie (50 * 0.01) S&P 500, zaplatím za ní 2750 USD. Kdo mě pak donutí ji prodat, když bude cena níže?

Např. pokud cena spadne na 4000 (propad o 27%), pořád vlastním 0.5 akcie, které jsem nakoupil za 2750, ale aktuální její hodnota je 4000 * 0.5=2000 USD. Může se zdát, že -750 USD je velká ztráta, ale jsou další možnosti, jak se k tomu pak postavit. Jelikož mám ještě další vlastní kapitál (7250 Usd), můžu si dovolit třeba za tuto levnější cenu koupit další půl akcie, a tím si „zprůměrovat“ vstupní cenu na nižší úroveň. Nebo můžu koupit jinou akcii/komoditu/měnu/dluhopis, která mi přijde levná a vydělat peníze tam. Jsou různé možnosti i dostatek času vymyslet co s nakoupeným aktivem, kterému se zrovna teď nedaří. Nějaké fluktuace v ceně mě pak nemusí trápit.

I na pákových instrumentech jako jsou CFD, Futures, Opce, atp. lze obchodovat pouze za vlastní (bez páky).

Jaká je pravděpodobnost, že trh S&P 500 spadne o 27%? A jaká je pravděpodobnost, že mi vymete můj kratičký SL na 5 minutovém timeframe? Trh může udělat cokoli, ale chci nejprve ochránit svůj kapitál, abych zjistil: – zda strategie reálně funguje – zda jsem schopný věnovat potřebné strategii čas – zda mi při dané strategii bude fungovat mindset – získat zkušenosti s tím, jak se trhy hýbou – naučit se, jak řídit otevřené obchody, abych minimalizoval riziko ztráty, případně maximalizoval zisk – a abych měl kapitál i na jiné příležitosti, když se objeví, možná to bude i lepší příležitost, než ta aktuální

A tohle vše se chci naučit dříve, než kapitál celý spálím. A další kapitál a páku můžu využívat až tehdy, když už vím, že dokážu účet dlouhodobě hodnotit (min. půl roku).